东北证券分析认为,对标欧洲,国内海上风电的项目规模与风机功率均有大幅提升空间,对应的是初始投资成本和运维成本存在持续下降空间。海上风电运营商几乎全是央企与地方能源集团,竞价模式将引导行业降低成本但较难出现单纯对产业链压价的恶性竞争。

2018年8月19日目录

►海上风电进入爆发期,运维成本下降市场空间广阔(东北证券)

►核电审批有望年内重启,运营龙头估值望持续提升(方正证券)

►守得云开见月明,油运供需反转在即底部孕育希望(海通证券)

►纯电动汽车未来全面超越,供应链龙头成长性显著(兴业证券)

►中报业绩大超预期,大众美妆龙头珀莱雅加速成长(国信证券)

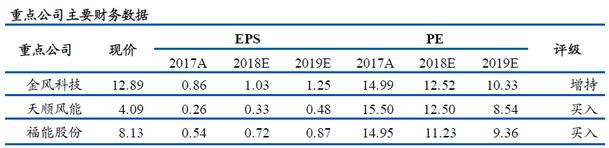

1.海上风电进入爆发期,运维成本下降市场空间广阔(东北证券)

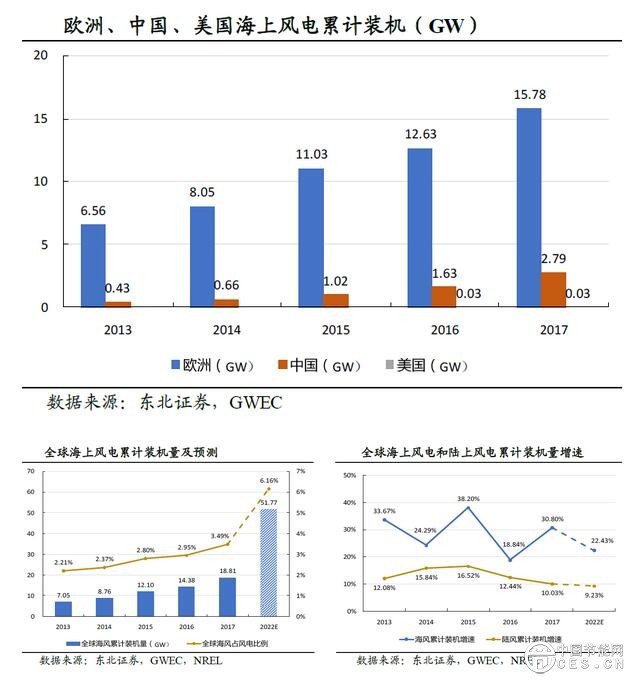

2017年,全球海上风电新增装机4.43GW,同比增长94%,累计装机量达到18.81GW,同比增速达30.8%,占风电累计装机量的3.49%,根据NREL的预计,到2022年全球海上风电累计装机量有望达到51.77GW,届时将占风电累计装机量的6%。未来5年海上风电装机累计装机增速有望达到20%以上,远高于陆上风电10%左右的年均累计装机增速。

东北证券指出,欧洲海上风电项目不断向离岸更远,水深更深的区域发展,2017年平均离岸距离和水深为41千米和27米,目前已核准项目最远的离岸距离已经达到200千米。各国政府通过前期的政策扶持引导行业快速发展,行业走向成熟后引入电价招标机制发现市场价格,英国2017年的海上风电CFD竞标电价低至57.50英镑/兆瓦时,与2015年首次CFD竞标电价相比下降50%。

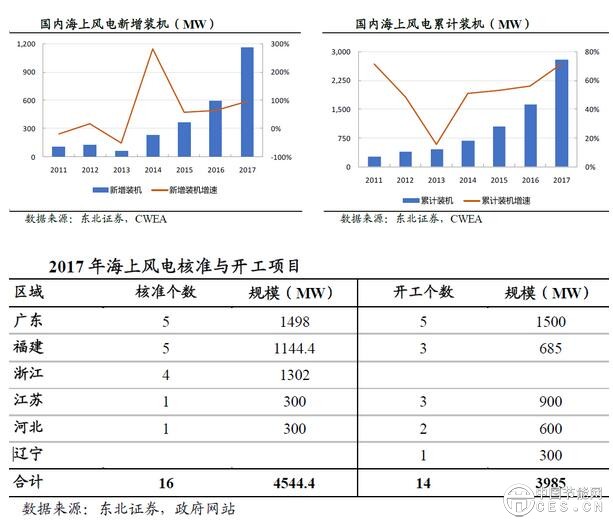

2017年国内海上风电核准项目16个,规模达到4.5GW;开工项目数14个,规模达4GW,之前开发进程相对较慢的广东、福建已经迎头赶上,核准与开工项目数方面居于领先地位。东北证券指出,沿海各省均提出了海上风电发展规划,2020年实际海上风电并网数有望大幅超出能源局规划的5GW。

东北证券分析认为,对标欧洲,国内海上风电的项目规模与风机功率均有大幅提升空间,对应的是初始投资成本和运维成本存在持续下降空间。国内目前海上风机4MW占主导地位,随着大功率风机的逐渐量产,未来2~3年内5~6MW风机有望成为主导,5MW以上直驱永磁是主流。海上风电运营商几乎全是央企与地方能源集团,竞价模式将引导行业降低成本但较难出现单纯对产业链压价的恶性竞争。

原标题:一财研选|海上风电进入爆发期,运维成本下降市场空间广阔!