随着电力市场的推进,参与市场交易已经成为当前新能源投资的关键边界,新能源的投资价值被重构。受此影响,近期某大型发电央企决定收紧光伏项目投资。如何评估电力交易带来的电价变化、投资测算的维度如何调整以及电力市场改革的推进将带给新能源哪些机会与挑战,行业正要求新能源投资进一步与电力市场融合发展。

本文作者曾任南方电网某省调度员和多省电力市场规则研究小组成员,深度参与广东、蒙西等省电力现货市场改革及多省市场技术支持系统建设。曾在清能、远景等企业持续从事电力市场咨询、电力交易及新能源投资等工作。

今年5月总书记在山东召开电力行业企业家座谈会,进一步强调了电力市场改革和新型电力系统建设方向。随着第一批现货试点中的山西、广东、山东陆续实现了现货“转正”,2024年也有更多省份开启了现货结算试运行,新能源的市场化交易趋势已经成为行业共识。

关于新能源如何参与电力市场化以及将带来哪些影响,正成为热度高居不下的行业话题。在讨论这一问题之前,行业需要进一步理解新能源大规模发展和电力市场改革之间的关系。

过去以传统计划的方式调度新能源和结算新能源电价,因保障公平性和电量计划进度均衡的缘故,存在电网调度资源浪费、消纳成本过高等问题。而电力现货改革首要特点是在保障电网安全前提下实现经济最优出清,通过推动新能源参与市场,来提高消纳效率和降低电费成本,即能以最低的社会改革成本实现长期且持续的新能源发展。

在此共识下,本文将从市场环境下的新能源投资和长期收益两个角度来探讨未来新能源的投资价值。

电力市场环境下的新能源投资变局

1、电力价值重新锚定带来新能源资产价值变化

电力市场为电力商品赋予了时间价值和空间价值,不同时间的电力和不同空间的电力在价值上有了显著差异,这也是市场背景下新能源资产价值差异化的根因。

从新能源经营角度,从过去纯粹以发电量最大为目标变成了兼顾发电量和电价的交易收益最大化。新能源资产优质与否的关键判断也从发电小时数高低变成了在现货高价时段发电能力的大小(时间价值),或者新能源是否在电网中处于一个供需相对紧张的区位(空间价值)。

2、新能源现货试点中的价格实况

基于山东、广东、山西、蒙西四个新能源现货试点在2023年的全年结算价格来看,无论风电还是光伏,结算到手价格相较于标杆电价都有一定程度降低。

需要注意的是,由于蒙西政策特殊,上述结算均价统计时包含承接55.7元/MWh竞价电量的存量补贴项目,平价项目结算均价通常在240~260元/MWh之间。

3、新能源参与现货交易特性分析

一方面,新能源参与现货的交易共性增加了收益难度,另一方面,上述省份新能源比例都相对较高,也更驱动了进现货后的电价下行态势。新能源电价下行主因分析如下:

(1)新能源自身交易特性。在高比例的新能源现货市场中,现货价格走势和新能源出力波动截然相反,即新能源发电越多的时段,电价越低甚至为0或为负。反之新能源发电不足的时段电价高企,但此时,新能源又由于中长期交易和用户锁定价格和电量,被迫现货高价买入发电不足的部分导致亏损。这是新能源参与现货交易最大的风险,长期看新能源比例越高,这种特性越凸显。

(2)新能源出力不确定性削弱了中长期交易的风险管控作用。首先,中长期交易窗口多为提前1个月或多个月,但新能源并不具备准确预测未来发电能力和供需情况的能力,所以此时的交易行为本身就有较高的风险和博弈成分。其次,当前月内分时段等场内集中交易品种的交易活跃度和成交量都不高,新能源难以通过中长期有效管理现货价格风险。

(3)新能源缺乏主动定价权。当前的电源结构和边际出清机制,决定了新能源无法有效决定电力市场价格,定价主导权仍掌握在火电端,新能源在中长期市场中的议价能力和现货市场报价的影响能力远不如火电。

如何在电力市场背景下评估新能源未来的长期收益

1、新能源电力市场收益的主要影响因素

如前所述,电力市场改革给电力商品重新核定了时间价值和空间价值,那么也应分别从这两个角度去评估新能源电站的资源禀赋。

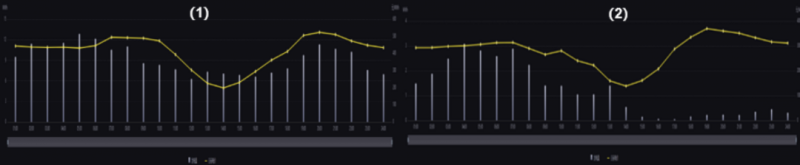

从时间角度看:新能源在现货高价时段的发电能力很大程度上决定了收益禀赋。如下图所示,折线为现货典型电价曲线,柱形为分时发电量,容易看出在傍晚高价时段发电能力强的(1)号风场能吃到高价红利,而(2)号风场发电不足带来的不仅是少赚钱,往往会因为在对应时段还出售不少中长期电量而被迫去现货市场高价买入电量做偏差结算而产生亏损。

由此可知,电力市场背景下,对于新能源这种不具备调节能力的电源来说,在不同时段的发电能力好坏天然决定了现货交易禀赋,以当前国内各现货中典型的白天低价特点来看,光伏参与现货交易面临着严峻的挑战。

从空间角度看,电力现货出清价格机制是节点电价,当前国内主要现货市场都是以220kV母线作为节点,即220kV母线所覆盖的区域内接入的电厂/用户都是同一个电价。所以,新能源并网节点的电价高低必然会长期影响到现货交易收益,其背后本质是各个节点间供需关系差异以及电网传输能力有限导致的电价差异,高负荷且送入受阻的区域会存在显著的高电价特点,这对电源来说则是很好的投资选址信号。整体来看,其实选择投资省份、投资地市乃至并网节点等都属于考虑电力空间价值的范畴。

抛开上述新能源投资建设时的客观条件外,新能源的中长期签约和现货申报等在内的综合交易运营能力将持续影响新能源的后续收益,当然各省的现货政策友好程度也决定了大家博弈竞价的底色。

2、新能源投资收益评估结构

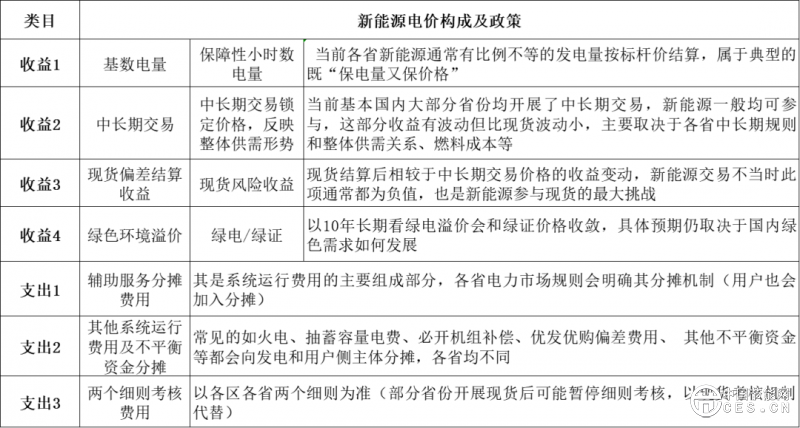

基于当前参与现货的新能源结算结构来看,总结主要的收益结构如下:

首先,上表中的基数电量作为稳固收益部分,长期看必然会逐步减少,不仅是新能源全电量市场化的目标,更多在于用户侧按照计划电价结算的电量规模不会显著增长,但并网新能源会持续增多,则意味着每年分给单个项目的保障性小时数难以同步增长。

其次,现货偏差结算是当前新能源投资的最大风险之一,前述分析的新能源现货交易特性决定了在当前市场中无法完全规避此类风险。并随着新能源大规模发展,并网新能源比例高的市场中,新能源发电越多,现货价格越低,新能源发电越少,现货价格越高,极大的不利于新能源实现稳定收益。

最典型的是光伏电源,以山东为例,白天长时间的负电价,对平价光伏来说难以接受,所以当前山东并无光伏项目主动选择全电量入市,暂时90%的电量的均按照标杆电价结算,但同样山东政府也已明确以2030年为节点,新能源必然要全部电量参与现货,届时光伏的收益保障将成为头号挑战。

总结

1、第一批现货中的新能源现货试点在较短的时间内实现了新能源价格的市场化,并通过频繁的迭代完善了很多规则漏洞,并且当前行业内外都清楚地认识到电力市场给新能源带来的消纳促进作用,电改的成果值得充分肯定。

但过去两年里,也不可避免让行业内外都看新能源参与现货后的收益下行风险,短期的下行从全社会角度看能够向下游市场化用户释放红利,包括绿电交易的快速发展,能从供给端增强下游产品制造的对外竞争力。

从上游新能源投资看,一旦收益下行成为一种行业共识,那么必然会抑制新能源投资,尤其是对于以投资回报作为生死线的民营企业来说是个急需做出判断的选择题。

2、无论是上游新能源制造业技术改进或内卷式竞争,还是下游价格下行反推上游降本,目前看得到光伏组件、风机以及EPC成本的下行,这固然有利于新能源发展及对外竞争。

但从新能源投资和交易来看,虽然都是平价时代,先投建成功的新能源项目成本必然会高于后来者,但电力现货竞争博弈必然是以后来者的承受能力作为市场价格边际。对于前者而言,一方面没有补贴,但和后者比较又有成本劣势,或者说存在从电力市场所获取的收益低于投资成本的问题,这种先投者的搁浅成本如何能在未来的市场发展中得到解决?

3、宏观角度看,电力市场改革需要权衡下游用户电价承受能力、电网安全、新能源投资激励以及消纳等各方面因素,市场发展初期不一定能兼顾周全,但以电力市场促进新能源大规模发展和电力系统变革的大趋势不会再改变,所以我们也可以期待未来可能有政府政策或电力市场规则的调整来平衡上游投资激励和市场化价格信号。