2014年,我国经济进入“新常态”。以五大发电集团为代表的发电行业,克服用电增速回落、煤机电价下调、燃机气价上涨、风电弃风限电、环保要求严苛等不利因素,抓住电煤市场低迷、水电来水较好、政策环境相对稳定的有利时机,通过改革创新、科学发展、管理提升,实现了电源结构绿色、清洁的加快转型,发展布局“西移北扩”的迅速转换,发展形态“集中、分散”的变化多样,产业结构收缩战线、突出主业的理性回归。火电“超低排放”成为全社会节能减排新亮点。各项技术经济指标特别是经营业绩连续三年创出历史新高。目前,发电行业已进入2002年电改以来形势“最好时期”,也处在一个新的“更高起点”。

一、电力需求增长远低预期,火电机组利用小时“跌破5000大关”,发电量竞争空前激烈2014年全社会用电量的增幅,几乎让所有的预测机构“大跌眼镜”。中电联年初预计增长7.0%左右。由于气温偏低、上年基数较高、经济稳中趋缓,以及冶金等四大重点用电行业、东中部地区用电增速明显回落,今年实际将只有不到4%的增长。

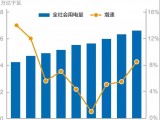

1~10月份,全国全社会用电量45484亿千瓦时,同比增长3.8%,增速比上年同期回落3.6个百分点,其中:用电量增长最低的5个省份上海、湖南、山西、浙江、江苏分别为-3.9%、-0.1%、0.2%、0.9%、0.9%。区别于2013年“前低后高”的走势,今年一、二、三季度,全社会用电量增速逐季回落,分别为5.4%、5.2%和1.4%。8月份,出现2009年6月份以来首次负增长(-1.5%);9月有8省负增长;10月全国同比增长3.1%。

10月31日,中电联最新预测,第四季度用电量将回升至3%左右,预计2014年社会用电量增幅约为3.5~4%。这个增幅创出2000年以来的“历史新低”,不仅远低于最高年份2003年15.3%的增长水平,而且也低于“十五”、“十一五”、“十二五”(前3年)13%、11.1%、8.35%的年均增长水平,甚至还低于金融危机爆发最严重的2008年5.5%的增长水平。

与此相对应,1~10月,各类发电设备利用小时除水电外均下降。全国发电设备利用小时3547小时、同比降低199小时。

其中:水电3103小时,同比增加227小时;火电3867小时,同比降低235小时;核电6171小时,同比降低353小时;风电1506小时,同比降低185小时。中电联预计全年发电设备利用小时降至4300小时左右,其中火电利用小时“跌破5000大关”,仅4800小时左右,双双处于2000年以来的“最低谷”。

由于今年新增用电量有限,通过增发电量增加营业收入困难很大。为了减少火电、风电、核电利用小时下降的影响,保证电量、收入的稳定,一些发电企业不得不通过新增装机扩大市场份额,同时跑省经信委、跑电网调度,充分利用火电边际贡献较高的机遇,争抢电量计划,发电量竞争空前激烈。幸运的是水电增产增收已成定局,对一些水电大省和发电集团,如西南三省、湖北、广西、福建以及三峡集团、华电集团、中电投集团等,有利于提升经营业绩。

二、电煤市场持续低迷,煤价“跌破500元大关”,“电盈煤亏”格局更趋严重由于环境约束,新能源发展迅速,天然气供应增加,去煤化力度加大,再加煤炭需求下滑,进口煤冲击,产能过剩态势延续,2014年煤炭市场量价齐跌、“熊市”特征明显,出现了罕见的“两轮”煤价快速下跌,全年几乎没有出现像样的反弹。

2012年初煤炭市场反转以来,环渤海5500大卡动力煤价格总共出现过“四次”

快速下跌。第一次是2012年6、7月份,第二次是2013年7~9月份。前两次煤价快速下跌过后,均出现过不同程度的反弹回升。

2014年,连续出现了第三次、第四次快速下跌,分别在1~3月份、6~7月份。2013年第四季度,环渤海5500大卡动力煤价格一度曾快速反弹到631元/吨。但进入2014年1月份,出现第三次快速下跌,两个多月时间跌至548元/吨,下跌83元,累计跌幅达13.2%。从5月28日的531元,连续13个报告期下跌,跌至478元。

纵观2014全年,煤炭市场需求不旺、产能过剩的矛盾依然突出。煤炭产业除了延续前两年“库存居高不下、价格大幅下降、效益持续下滑”等特点外,还出现了近十年来首次出现的新现象:“煤炭产量负增长,煤炭净进口负增长,煤炭全国消费负增长”。据统计,前三季度全国煤炭产量28.5亿吨、同比下降1.3%;煤炭净进口2.2亿吨、同比下降6.2%。全国煤炭消费30.3亿吨、同比下降1.2%,其中,发电耗煤14.7亿吨、下降1.8%。煤炭“熊市”对发电集团的影响是“双刃剑”:自产煤板块普遍出现亏损,火电板块大幅增利。“电盈煤亏”格局更趋严重。

因此,各发电集团要根据煤炭市场出现的新情况、新问题,要加强应对:一是围绕外购煤“谁买得值”开展对标;二是围绕自产煤“谁卖得好”建立营销体系,按照市场化和同等优先的原则,实现内部“煤电互保”;三是调整煤电一体化发展方针,推动新一轮煤矿的兼并重组,由粗放向集约高效精细化发展。

三、电源结构绿色转型加快,风电“抢建”提速,新增装机清洁能源占比过半近年来,发电行业特别是五大发电集团已进入了一个结构调整、清洁发展阶段,努力提高清洁能源装机比重和大型高效机组比重,电源结构持续优化成为发电行业的发展趋势。

前三季度,无论是电源总投资,还是火电、水电、核电投资均出现了不同程度的下降,但风电投资由于国家“6.30”降价政策的冲击却增幅惊人,出现“抢建”现象。

截至10月底,全国6000千瓦及以上电厂装机容量为12.72亿千瓦,同比增长8.5%。1~10月,基建新增发电装机容量5771万千瓦,同比减少524万千瓦,其中:新增非化石能源装机容量2959万千瓦(水电1698万千瓦、核电329万千瓦、并网风电736万千瓦、并网太阳能发电196万千瓦),占51%。

中电联预计全年新增装机9600万千瓦,其中非化石能源发电装机5600万千瓦,占58%。

四、火电“超低排放”迅速在全国蔓延,成为全社会节能减排新亮点目前,我国环境污染严重,雾霾天气频繁出现。国家对火电行业实行了史上最严厉的环保政策。

今后火电行业“何去何从”?遭遇前所未有的挑战。发电行业作为节能减排的重点,要想维持生存发展空间,必须推动“能源生产和消费方式变革”。于是,“超低排放”应运而生,成为2014年电力行业的一个热词。

“超低排放”一般指燃煤电厂排放的烟尘、二氧化硫和氮氧化物三项大气污染物达到或者低于燃机排放限值的情况。然而,“超低排放”引发了激烈的社会争议。

支持一方认为“超低排放”能改善我国大气环境,并给国内火电市场带来新变化,可以腾出相当大的排放空间,有利于煤电生存,防止过度关停处于青壮年且有效益的煤电机组。反对一方则认为“超低排放”是火电环保门槛“水涨船高”的典型缩影,概念不清,烟气连续监测技术难以支撑监测数据的准确性,在技术上并没有重大创新,且投入大,其环境效益和经济效益的投入产出比太低,易造成资源设备大量浪费。

不过,争议归争议。6月底,国家能源局印发《关于下达2014年煤电机组环保改造示范项目的通知》,明确煤电机组环保改造示范项目名单。而且,发电行业确实出现了一个不可忽视的现象,火电“超低排放”改造之风正由浙江、广东、江苏、山东、河北等省份迅速向全国蔓延。据悉,五大发电集团对其燃煤电厂的“超低排放”都提出了改造规划和明确的工作目标。

其实,解决争议的关键,要从两方面入手:一是火电板块努力适应严峻的环保形势,积极推动技术进步,“加快高效清洁燃煤机组的核准进度”,提高非化石能源发电比重,“大力推进煤炭清洁高效利用”,“对达不到节能减排标准的现役机组坚决实施升级改造”。二是要用市场的、经济的办法解决环保问题,出台配套的政策,如国家提高环保电价。

五、火电主盈,水电助力,部分非电产业锦上添花,加上严控费用、降低能耗,经营业绩再创历史新高2014年发电行业进入第三个“好年景”。

2012年,发电行业在经历长达四年的“苦难岁月”后迎来“重大转机”,成为环境改善、走出谷底、扭亏为盈之年;2013年是发电行业经营业绩持续改善、行业地位进一步提升、走上“复兴”之路的一年;2014年发电行业各项技术经济指标创出历史新高、已进入电改以来形势“最好时期”。截至10月底,五大发电集团无论是利润总额、净利润、EVA值,还是净资产收益率、销售利润率、保值增值率,创成立以来历史最好水平。五大发电集团实现利润总额达到737亿元,已基本接近2013年的利润总额,预计全年有可能突破1000亿元。

煤价超跌,是今年经营业绩创出历史新高最重要的原因。燃料成本大幅下降,发电煤耗进一步降低,发电集团业绩持续改善。

水电增发是发电行业增收的另一个重要原因。1~10月份,受云南、四川水电装机增加,以及湖北、广西、贵州等省份来水增加、上年偏枯基数低等因素影响,全国规模以上电厂水电量8127亿千瓦时,同比增长22.3%。据某发电集团统计,1~10月水电利用小时同比增加392小时,水电量同比增长35.3%,实现利润同比增加28亿元,利润贡献度显著上升。

科技环保、工程物流、金融服务等非电产业发展比较成功,利润份额仍然较大。据某发电集团统计,1~10月非电板块利润超过30亿元,利润总额贡献度接近20%。

六、发电行业虽然进入最好时期,但仍有一些“旧疾新伤”,打造“升级版”任重道远随着连续三年的赢利,发电行业综合实力显著增强,多项指标已名列世界第一,进入2002年电改以来形势最好时期,也处在一个新的更高的历史起点。但是,有人也担心,今年的业绩是否摸到了“天花板”。因为发电行业确实还面临一些“旧疾新伤”:一是用电需求快速回落,发电量竞争空前剧烈,通过增发电量增收难度加大。二是火电环保政策日趋严苛,环保改造投入大幅增加,但其上网电价2013、2014已连续两年下调,火电利润基本依赖低廉的煤价,而煤价随着政府保护措施的加大,明后年“触底反弹”也有一定的概率。三是非电产业盈亏分化,煤炭、煤化工、铝业等板块出现亏损。2013年五大发电集团煤炭板块亏损24.4亿元。2014年1~9月的煤炭产量约1.93亿吨,比去年略有增长,业绩差于去年,将成为负面拉动的最大因素。今年各发电集团不仅收缩战线,而且加大处置不良资产力度。7月,大唐集团通过重组或股权出售方式剥离煤化工资产。四是高企的负债率,巨额的财务费用,严重制约融资能力和盈利水平。尽管近年来五大发电集团资产负债率稳中有降,预计2014年末可下降到83%左右,但相对于113家央企63%的平均水平,仍属于高位运行。相应地,财务费用负担很重,今年近2000亿元,相当于同期利润总额的2.2倍,好在已进入新一轮降息通道。五是气电前景不明,风电弃风限电,水电造价上升,光电成本高昂。2013年底,我国气电装机达4309万千瓦,占总装机的3.45%。由于气价上涨、气源不足、电价滞胀、外送电冲击、煤电超低排放、利用小时低等因素影响,燃气发电已完全不同于前些年,出现了优势下降、亏损增加的现象,除了少量大型燃气蒸汽联合循环热电联产项目、分布式燃气发电项目外,前景十分堪忧。同样,风电弃风限电问题依然突出,盈利能力比较脆弱。2011年、2012年限电量分别超过100、200亿千瓦时。

2013年有所好转,达到162亿千瓦时。今年1~9月,仍有86亿千瓦时。由于限电风小、CDM收益减少、补贴不到位、机组出质保期运维费增加等因素的影响,风电行业整体处于效益下滑状态,在限电严重的“三北”地区已出现亏损,特别是今年三季度以来,全国风电亏损面高达50%以上。从未来趋势看,随着优质风电资源减少,电价水平的下调,收益水平将进一步降低。水电属于战略资源,前景看好,但近期受移民、环保因素影响造价暴涨,而且开发重点已转到滇藏川等中西部地区,面临电力消纳、配套工程等不确定因素,收益难达预期。太阳能发电核心技术正在形成,目前发电成本仍然偏高。六是近年来电力体制改革和市场化改革阻力重重。电力行业除发电环节已基本进入市场竞争外,输、配、售三个环节仍融合在一起,总体上市场化程度低、价格体系不完善、非公经济地位低。随着中央政府简政放权力度加大,发电侧政府定价、计划电量、项目审批盛行,售电端不能选择的局面将有望突破。

因此,面对上述“旧疾新伤”以及未来的新形势、新挑战,如何突破“天花板”,加快弥补“短板”,进一步打造以“洁净高效,绿色低碳;价值提升,风险可控;市场化运作,资源配置优化;主营业务突出,产业链价值链完善;国际化经营水平高,可持续发展能力强”为特征的发电行业“升级版”,仍任重道远。