2014年,纺织工业生产、出口、投资、消费规模虽持续扩大,但增速明显趋缓,其中出口增速大幅下滑。进入2015年,全球经济风险加大,国际竞争加剧,用工难、用工贵、产能过剩、环境约束等问题仍将制约纺织工业发展。鉴于此,纺织工业生产、投资和消费仍将维持现有低速发展态势,仅出口可能出现小幅反弹。为消除上述不利因素的影响,引导纺织工业走出低迷,赛迪智库提出了深入落实扩内需政策、持续优化企业出口环境、积极引导企业消化闲置产能、强化纺织原料供给保障、加大技术创新支持力度、加强行业运行监测预警等建议。

2014年,我国纺织工业发展增速明显趋缓,生产、出口、投资、消费等主要指标均在低位徘徊。展望2015年,国内宏观经济发展仍处于“换挡期”,国际经济发展受美国退出QE影响也充满不确定性,纺织工业仍将保持现有低速发展态势。

一、对2015年形势的基本判断

(一)生产增速低位运行

工业增加值增速看,2014年前三季度纺织工业增加值累计增长7.2%,与上年同期及全年水平相比,增速继续放缓,分别下降1.4和1.1个百分点。三大子行业中,纺织服装服饰业增加值增速有所增加,达到7.9%,纺织业和化学纤维制造业增加值增速下滑明显。主要产品产量看,2014年前三季度纱、布、服装、化纤产量分别同比增长8%、2.7%、2.7%、7.3%,与上年同期7.5%、7.1%、0.7%、7.5%的速度相比,服装产量增速大幅提高,布和化纤产量增速则明显降低。

表1 纺织工业增加值增速比较(单位:%)

|

2013年1-9月 |

2013年1-12月 |

2014年1-9月 |

|

|

纺织工业 |

8.6 |

8.3 |

7.2 |

|

其中:纺织业 |

9.2 |

8.7 |

6.5 |

|

纺织服装服饰业 |

7.5 |

7.2 |

7.9 |

|

化学纤维制造业 |

10.0 |

10.3 |

7.9 |

数据来源:国家统计局

进入2015年,受内外不利因素影响,纺织工业生产增速将维持现有低位运行状态。一方面,2015年全球经济增长疲软的可能性进一步增大,国际货币基金组织对各主要经济体2015年GDP增速的预测值普遍低于2014年,外需对生产的拉动作用将进一步减小。另一方面,由于“双十一”透支了未来一段时间内的消费需求,2015年上半年内需对生产的拉动作用也十分有限。

表2 2013-2015年主要经济体实际GDP增速及预测(单位:%)

|

区域和国家 |

2013年 |

2014年 |

2015年 |

|

全球 |

3.3 |

3.3 |

3.8 |

|

发达经济体 |

1.4 |

1.8 |

2.3 |

|

欧盟 |

0.2 |

1.4 |

1.8 |

|

亚洲发展中国家 |

6.6 |

6.5 |

6.6 |

|

拉美及加勒比地区 |

2.7 |

1.3 |

2.2 |

|

中东和北非 |

2.3 |

2.6 |

3.8 |

|

南部非洲 |

5.1 |

5.1 |

5.8 |

|

中国 |

7.7 |

7.4 |

7.1 |

数据来源:IMF, World Economic Outlook Database,October 2014

预计,2015年纺织工业生产增速将维持在7%左右。其中,在行业结构调整的影响下,化学纤维制造业工业增加值增速会出现明显下滑;纺织服装服饰业经过两年多调整,有望进入稳步增长阶段,生产增速小幅回升;纺织业生产增速不会出现太大波动。

(二)出口增速小幅反弹

2014年1-9月,纺织工业完成出口交货值7028.3亿元,同比增长2.9%,增速较上年同期及上年全年分别下滑4.1个和4.3个百分点,出口形势较为严峻。各行业中,化学纤维制造业出口交货值增速与上年同期持平,但纺织业出口交货值增速下滑幅度较大,较上年同期跌落5.7个百分点,纺织服装服饰业累计出口交货值增速也由2013年9月的6.9%下降至2014年同期的3.8%。

表3 纺织工业出口交货值增速比较(单位:%)

|

2013年1-9月 |

2013年1-12月 |

2014年1-9月 |

|

|

纺织工业 |

7.0 |

7.2 |

2.9 |

|

其中:纺织业 |

7.4 |

7.3 |

1.7 |

|

纺织服装服饰业 |

6.9 |

7.4 |

3.8 |

|

化学纤维制造业 |

4.8 |

4.0 |

4.7 |

数据来源:国家统计局

从国际贸易结构看,2014年1-9月我国向美欧日三大传统市场出口纺织品服装1117.5亿美元,占纺织品服装出口总额的49.0%,占比较上年同期增长0.8个百分点。其中,欧洲和美国市场恢复较为明显,出口额分别同比增长14.9%和7.0%,增速较上年同期分别提高5.9和0.9个百分点,而对日本市场出口依然负增长。同时,对新兴国家和地区出口增速大幅下降。2014年1-9月,我国对东盟地区和土耳其纺织品服装出口额分别同比增长3.9%和6.1%,增速较上年同期分别下降38.8和4.9个百分点。

进入2015年,我国纺织工业出口将在现有基础上小幅反弹。一方面,美欧日等我国纺织工业传统出口市场经济持续复苏,“新钻十一国”经济走势良好,国际市场需求相对稳定。国际货币基金组织预测,2015年发达经济体以及新兴市场的货物进口量将较2014年上升1.1和1.7个百分点。另一方面,在国家大力推进丝绸之路经济带、海上丝绸之路、中缅孟印经济走廊建设,着力打造中国—东盟自贸区升级版的助力下,纺织工业的对外出口将迎来新机遇。预计,2015年纺织工业出口交货值增速将会反弹至3.5%左右。各行业中,纺织服装服饰业出口交货值增速回升最为明显,纺织业和化学纤维制造业的出口增速变化不大。

表4 2013-2015年主要经济体货物进口量增速预测(单位:%)

|

区域和国家 |

2013年 |

2014年 |

2015年 |

|

发达经济体 |

1.3 |

3.4 |

4.5 |

|

其中:欧元区 |

0.4 |

3.6 |

4.0 |

|

美国 |

0.9 |

3.9 |

5.4 |

|

日本 |

1.0 |

2.1 |

4.2 |

|

韩国 |

4.3 |

3.4 |

7.7 |

|

新兴市场和发展中国家 |

4.8 |

4.5 |

6.2 |

|

其中:俄罗斯 |

3.3 |

-4.1 |

0.8 |

|

印度 |

-4.6 |

8.5 |

9.0 |

|

巴西 |

8.6 |

1.1 |

2.8 |

|

亚洲发展中国家 |

5.5 |

6.5 |

7.4 |

|

其中:东盟五国 |

4.3 |

3.7 |

7.7 |

数据来源:IMF, World Economic Outlook Database,October 2014

(三)投资增速结构性减缓

受宏观经济下行压力影响,近年来投资者信心受挫,纺织工业投资增速持续减缓。2014年1-9月,全行业完成固定资产投资7458.3亿元,同比增长12.9%,较上年同期及上年全年水平分别下滑4.8和4.4个百分点。新开工项目数也持续负增长态势,同比下跌3%。行业投资区域结构来看,东、中部地区投资占比由上年同期的59.4%和31.7%降低至59.1%和31.3%,而西部地区投资占比有所提升,增加0.7个百分点,纺织工业向西部地区转移取得明显成效。细分行业看,由于产能过剩,国家产业结构调整持续推进,化学纤维制造业固定资产投资增速大幅放缓,2014年1-9月固定资产投资增速仅为2.3%,为三大子行业最低水平。纺织服装服饰业在企业转型发展的努力下,投资增速达到18%,虽低于上年同期水平,但在三大子行业中表现突出。

表5 纺织工业固定资产投资增速比较(单位:%)

|

2013年1-9月 |

2013年1-12月 |

2014年1-9月 |

|

|

纺织工业 |

17.7 |

17.3 |

12.9 |

|

其中:纺织业 |

13.4 |

14.8 |

12.5 |

|

纺织服装服饰业 |

21.0 |

19.8 |

18.0 |

|

化学纤维制造业 |

23.5 |

16.7 |

2.3 |

数据来源:国家统计局

进入2015年,纺织工业固定资产投资规模将持续扩大,但增速进一步回落。一方面,由于我国经济增长正处于“增长速度换挡期、结构调整阵痛期、前期刺激政策消化期”三期叠加阶段,为消除行业产能过剩带来的不利影响,纺织工业固定资产投资的结构性减速具有一定必然性。另一方面,在宏观经济下行压力影响下,2014年3季度企业家信心指数为63.6%,创2013年4季度以来新低,一定程度上抑制了企业的投资热情。

预计,2015年纺织工业固定资产投资增速将进一步回落至10%左右,各子行业固定资产投资增速也将出现不同程度的下滑,其中化学纤维制造业投资增速可能出现负增长。

(四)消费需求仍显低迷

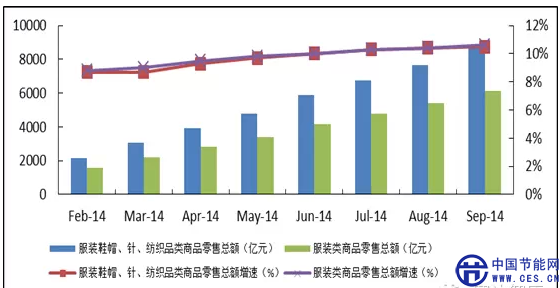

在国内消费增速持续下滑的大背景下,纺织工业消费也难独善其身。2014年1-9月,限额以上企业服装鞋帽、针、纺织品类商品零售总额累计8648.2亿元,同比增长10.5%,增速虽高于国内限上企业消费品零售额增速1个百分点,但较上年同期下降1.7个百分点,整体来看消费需求仍然处于低迷状态。其中,服装类商品零售总额为613.4亿元,占服装鞋帽、针、纺织品类商品零售总额的70.9%,占比较上年同期略有下降,增速也由上年同期的12.0%下滑至10.6%。2014年以来,关店潮蔓延至服装行业各个角落,就连景气度最高的女装行业也难以幸免。

数据来源:国家统计局

进入2015年,国内纺织行业消费需求难言大的增长。一方面,由于住房、医疗、教育费用上涨速度高于多数家庭收入增速,挤占了消费者对纺织服装产品的消费能力,我国纺织内需将在一段时间内长期处于低迷状态。另一方面,2014年“双十一”透支了大部分消费者对于服装、纺织品等的消费需求,势必影响2015年上半年纺织工业的整体需求。预计,2015年全年服装鞋帽、针、纺织品类商品零售总额增速将降至10%以下。

(五)中西部地区进一步崛起

2014年1-9月,中西部地区在纺织产业发展中的地位稳步提升,主营业务收入、纺织品服装出口额以及实际完成投资额占全国的比重分别由上年同期的20.1%、13.4%、38.9%上升到2014年的21.6%、14.4%、39.7%,纺织工业新的经济增长极日益成熟。

表6 2014年1-9月分地区纺织工业运行指标占全国比重及比较(单位:%)

|

地区 |

2013年1-9月 |

2014年1-9月 |

||||

|

主营业务收入 |

纺织品服装出口 |

实际完成投资 |

主营业务收入 |

纺织品服装出口 |

实际完成投资 |

|

|

东部 |

77.1 |

82.8 |

55.7 |

75.8 |

81.9 |

56.0 |

|

中部 |

15.3 |

5.2 |

30.0 |

16.8 |

6.1 |

30.2 |

|

西部 |

4.8 |

8.2 |

8.9 |

4.8 |

8.3 |

9.5 |

|

东北 |

2.9 |

3.8 |

5.4 |

2.6 |

3.7 |

4.2 |

注:根据国家统计局2011年6月13号的划分办法,包括东部10省(市),中部6省,西部12省(区),东北三省。

数据来源:国家统计局

进入2015年,中西部地区对全国纺织工业的贡献率将进一步提高。一方面,经过几年的建设,中西部地区基础设施和配套产业建设相对完善,承接东部地区产业转移的能力稳步增强。另一方面,随着国务院《物流业发展中长期规划(2014-2020年)》以及《国务院办公厅关于多措并举着力缓解企业融资成本高问题的指导意见》等政策的持续推进,中西部地区物流成本和企业融资成本逐渐降低,加之劳动力市场依然承压,劳动密集型的纺织服装服饰业、劳动与原料密集型的纺织业向原料相对丰富、劳动力成本相对较低的中西部地区转移的趋势将进一步增强。

二、需要关注的几个问题

(一)全球经济风险加大

2014年10月,美联储宣布退出宽松货币政策,在此影响下国际市场发生了较大变化,给未来全球经济发展带来不确定性。一方面,全球资本流动性方向逆转,为应对资本回流带来的影响,欧洲央行宣布启动资产购买计划,资产负债规模将在未来两年中增加1万亿,日本也继续实施货币宽松政策推动日元贬值以应对通缩。短期来看,这些政策能够在一定程度上振兴本国经济,但是长期可能导致国内产能过剩,影响经济良性发展。另一方面,在美元维持升值势头的影响下,国际大宗商品价格下跌,部分资源出口国受到冲击,导致经济复苏受压。另外,新兴经济体需要展期的债务达到1.68万亿美元,美元升值将会显著增加新兴经济体债务展期成本,金融风险随之升温。

(二)国际竞争进一步加剧

近年来,随着东南亚等国市场化改革的推进,越南、柬埔寨等国的纺织工业、尤其是服装行业快速发展,出口高速增长,形成了对我国的出口替代。2008年至今,越南、柬埔寨纺织工业出口分别增长了78.5%、43.2%,而我国仅为37.2%。在最为典型的服装行业,越南、柬埔寨的出口分别增长了61.4%、24.1%,而我国仅为18.6%。在最典型的市场,2014年1-8月,美国自我国纺织服装累计进口268.07亿美元,同比减少0.32%,不及越南、印度、墨西哥、巴基斯坦13.82%、6.56%、1.44%、0.25%的增速,也低于美国自全球纺织服装总进口2.23%的平均水平。进入2015年,随着产业配套水平的进一步提高和投资环境的不断改善,这些国家纺织工业的发展势头将更为强劲,我国面临的竞争力流失问题不可忽视。

(三)用工问题制约产业发展

一方面,“用工难”问题进一步突出。受观念、收入等因素的影响,近年来纺织工业面临的用工需求缺口不断加大,多年来支撑纺织工业发展的农民工、尤其是新生代农民工的城镇就业增长率逐年回落。2014年3季度,农村外出务工人数为17561万人,同比增加1%,增速较上年同期下降2.1个百分点。在纺织工业发展传统优势的江浙地区,“用工荒”已经成为一种常态。另一方面,用工成本不断攀升。纵向来看,近年来江苏、浙江、广东等纺织工业聚集的省份人员工资平均增速均高于同期纺织工业的增加值增速。横向来看,我国纺织行业劳动力成本高于东南亚地区平均水平,仰光、雅加达、胡志明市的最低工资标准均低于上海,其中,仰光的最低工资标准仅有上海的三分之一。

(四)产能过剩问题突出

自全球金融危机爆发以来,欧美日等发达经济体市场需求疲软,贸易保护主义盛行,导致我国纺织产品出口大幅下降。为应对国际市场环境恶化的不利局面,我国采取以投资拉动增长的发展策略,虽取得一定成效,但也导致了很多低水平的重复建设,行业产能严重过剩。2014年1-9月,纺织工业库存同比增加4.7%,其中产成品库存增长9.2%,增速较上年同期及上年全年分别增加1.5和4.2个百分点。虽然化学纤维产成品库存增速为负,但是从市场需求来看,目前全球纤维消费量约为8300万吨,到2020年预计将增加2000万吨左右,而我国现有产能完全可以满足这一增长需求。在外需不振、内需趋缓的市场环境中,产能过剩将严重制约企业获利能力,影响纺织工业的长足发展。

表7 2013-2014年纺织工业产成品库存增速(单位:%)

|

2013年1-9月 |

2013年1-12月 |

2014年1-9月 |

|

|

纺织工业 |

7.7 |

5.0 |

9.2 |

|

其中:纺织业 |

6.0 |

4.3 |

10.1 |

|

纺织服装服饰业 |

8.3 |

4.7 |

12.9 |

|

化学纤维制造业 |

12.4 |

8.4 |

-1.5 |

数据来源:国家统计局

(五)环境约束日益强化

一方面,受制于环保以及各地方产业转型升级的导向,印染行业作为产业链的关键环节,其生存空间日趋萎缩,传统优势地区的印染大量退出,对产业链的完整性形成极大挑战。另一方面,巨大的环保压力对纺织工业的可持续发展水平提出更高要求,国家对污染物排放进行总量控制的做法与产业发展需求形成矛盾,二甲苯(PX)项目难以落地,自主供给缺口进一步加大,新的原料问题因此凸显。另外,随着节能减排稳步推进,环保投入加重企业经营负担。由于纺织工业领域多为中小企业,在进行节能减排改造的同时面临着投资大、融资难、回报周期长等问题,一定程度上影响了企业的正常生产经营。

三、应采取的对策建议

(一)深入落实扩内需政策

一是深化收入分配改革制度,制定居民收入增长目标体系,切实提高居民收入水平,提高居民消费预期,优化居民消费结构。二是加快纺织新材料的开发与产业化应用,鼓励企业研发更加时尚化、绿色化和概念化的纺织新产品,增加有效供给以扩大内需。三是加强本土品牌建设,鼓励企业开展技术改造和产品创新,提高产品质量,加大品牌宣传,培育品牌消费亮点和热点。四是建立跨部门的协调机制,制定、修订产业用纺织品及公共性家纺产品在建筑、交通、医疗等领域及相关服务业中的应用规范,延伸纺织产品应用领域,扩大需求规模。五是进一步推进产业转移,扭转固定资产投资增速回落态势,充分发挥固定资产投资在扩内需中的积极作用。

(二)持续优化企业出口环境

一是完善出口退税制度,增加出口信贷和出口信用保险覆盖面,加强外汇融资、资本项下货币兑换便利化等政策支持,简化出口审批手续。二是加强出口产品检验检测、品质认证等公共服务平台建设,提升我国纺织产品的国际信誉和知名度。三是加快推进中韩自贸协定谈判(CAFTA)、中美投资贸易协定谈判(BIT)、香港与东盟自贸协定谈判,加强与纺织出口重点市场的双边贸