日本电线电缆产业不管是在亚洲还是在全世界,其地位都毋庸置疑。日本优秀电线电缆生产企业更是不胜枚举,其中包括住友电工、昭和电缆、古河电气、三菱电线、日立电线、藤仓电缆等知名电线电缆生产企业。

不过近年来,日本国内的电线电缆产业也出现了一些新的变化,比如日本国内电线电缆行业在金融危机之后恢复缓慢、日本本土电线电缆产业不断向海外转移,以及产业结构在不断发生变化。

相关数字表明,日本电线电缆产值在金融危机前,2008年达到顶峰116.34亿美元,之后产值虽有所恢复,但行业始终处于停滞状态。美国、中国电线电缆在2011年,2012年连续2年恢复的同时,日本电线电缆行业的增长率分别仅为7.85%和-1.99%,国内电线电缆行业增长缓慢。

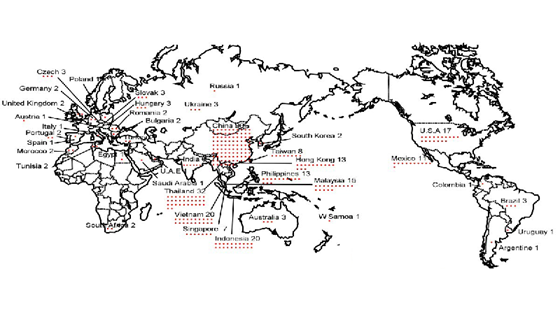

此外,中国可谓是最能深刻感受到日本电线电缆行业近年来高度注重制造向外转移的国家。截至2012年,根据日本金属研究所数据,日本电线电缆出口28.7%的市场在中国,日本电线电缆海外工厂数量达361家。以电磁线为例,目前有超过2/3的产量是海外工厂生产的。2012年3月,住友和藤仓这两家公司已经在中国开始批量生产光纤预制棒,住友在中国杭州光纤预制棒的年产能为600万㎞线芯,藤仓在中国武汉的年产能为500万㎞线芯。

日本海外电线电缆工厂(图片来源:日本金属研究所)

最后,日本线缆行业结构发生着较大变化,其中铜线缆与铝线缆产量一直处于下降态势,而光纤产量一直处于上升态势。据资料显示,日本铜线缆自1991年的116.89吨下降为2012年的66.86吨;铝线缆自1991年的8.44吨下降为2012年的3.32吨,而光线由1991年的180.30芯千万米上升到2012年的1212.87芯千万米。

不过,尽管日本线缆总量增速缓慢,但日本光纤产业相对非常集中,在全球光纤领域竞争优势明显。根据日本经济产业省发布的2011年全球光纤产业前四强销售额我们发现,排在第一名的是日本的住友电工,销售额高达20338亿日元,营业利润高达1038亿日元,营业利润率为5.1%,资产收益率为5.3%。排在第二名的是日本的古河电工,销售额为8096亿日元,营业利润为203亿日元,营业利润率为2.5%,资产收益率为2.4%。排在第三名的是美国的康宁,销售额为5477亿日元,营业利润为1487亿日元,营业利润率为27.2%,资产收益率7%。排在第四名的依然是来自日本的藤仓集团,销售额为5035亿日元,营业利润为179亿日元,营业利润率为3.6%,资产收益率3.7%。

而从经济政策环境方面分析,我们发现日本电线电缆行业正处于一个经济缓慢复苏的阶段,宏观经济温和复苏,但产能过剩严重,需求拉动不足。社会固定资产投资增速下降,社会自主性投资意愿降低,经济更多靠政府主导的投资,社会实体经济发展仍疲软,经济回稳并没有显现强有力的支撑。

在产业政策上,没有直接扩大电线电缆行业规模的政策,但这些国家或地方政府出台的政策,部分拉动下游行业增长政策,如国家坚强电网的建设;部分健全、规范电线电缆行业的政策,如对电线电缆质量的规范。下游行业的需求增长,直接拉动行业的增长;对行业的整顿或规范,更有利于电线电缆行业长远、健康、稳定的发展。

近半年,虽然在国家层面对电线电缆行业的政策出台不多,但对电线电缆质量方面,线缆的特高压以及大环境的节能减排成为行业的重点。

毫无疑问,日本在全世界电线电缆产业中占据的地位是极高的,但是随着全球电线电缆产业竞争格局不断发生变化,以及日本国内出现的一些新变化,日本电线电缆产业将朝着一个怎样的方向发展依然是人们所关注的话题。尤其是随着中国电线电缆行业不断发展,在不远的未来,或将成为日本电线电缆产业的重要竞争对手。