当然,我们无法准确预知未来,但《展望》的重点不是其中某个数据,而在于指出世界能源的长期发展趋势和方向,为政策制定者和商业决策者提供参考。正如BP首席经济学家鲁尔博士4月15日在中国石化做交流时谈到的那样,到2035年报告中预测的情景假如实现了一半,便已是他们的成功,而更大的成功则来自人类在能源领域不断的思考和行动。

附:BP连续4年来于每年年初出版《世界能源展望》报告,该报告由BP经济学家分析编写,与国际能源署(IEA)每年发布的《世界能源统计年鉴》、美国能源信息署(EIA)的《年度能源展望》并称为“姊妹刊物”。三份出版物的立场不同、政策背景有异,结论也因此有细微差异,但都是能源从业人士重要的参考文献。

石油渐失华彩非常规崛起

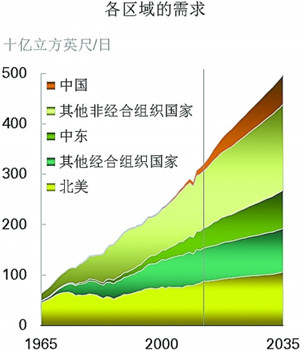

BP预测,在展望期内,石油将成为需求增长最慢的燃料。全球液体燃料的需求(石油、生物燃料和其他液体燃料)可能增加1900万桶/日,到2035年达到1.09亿桶/日。中国和印度将成为液体燃料的主要需求国家。

新型能源需求逐渐增加

全球石油需求整体趋缓

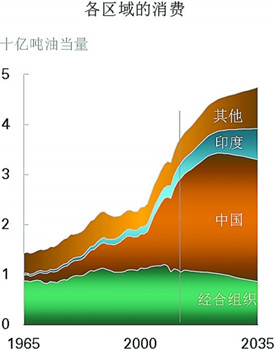

石油的需求增长完全来自发展迅速的非经合组织经济体,其中几乎全部的全球净增长来自中国、印度和中东等国家和地区。经合组织的需求已达顶峰,预计其消费将减少800万桶/日。

2035年,中国的液体燃料需求将比现在增长800万桶/日,达到1800万桶/日,预计在2029年超过美国。紧随中国之后,印度和中东将并肩成为第二大液体燃料需求地,两者的需求将各增长460万桶/日,而其他非经合组织亚洲国家的需求将增长310万桶/日。美国在展望期内的需求将会减少270万桶/日,降至1580万桶/日。展望期内,尽管中国对液体燃料的需求量最大,但需求量的增长比过去10年相对放缓。2030年到2035年,中国的需求仅增加90万桶/日,而2005年到2010年增加230万桶/日。

非常规成为能源供应的生力军

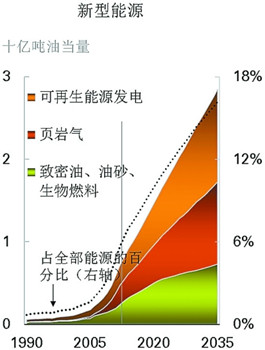

能源需求增长的同时,新能源的发展也在提速。满足需求增长的新供应主要来自非欧佩克组织的非常规能源,以及在展望期后半段,欧佩克组织供应带来的增长。到2035年,非欧佩克组织的供应预计将增长1080万桶/日,而欧佩克组织的产量将增加740万桶/日。

非欧佩克组织供应中的最大增量来自美国、加拿大和巴西。具体来看,到2035年,仅致密油、生物燃料和油砂的供应就将占全球增长的60%,并贡献非欧佩克组织生产的全部净增量。北美将引领非常规能源的增长,在全球致密油供应中占65%,而加拿大供应世界所有的油砂。欧佩克组织的供应增长将主要来自天然气液体产品和伊拉克原油。

混合动力汽车渐成主流

汽车保有量的持续激增及能源格局的变化,使得混合动力成为汽车行业发展的主要趋势。据预测,2035年,全球汽车保有量将从当前的约11亿辆增至23亿辆,其中86%的增量来自发展中国家。

但是,车辆的增加并不会给能源带来巨大压力,因为能效提高促使运输业的燃料需求增速低于车辆数量的增速。也就是说,非经合组织的车辆数量增加了两倍,但是运输行业的燃料需求增长82%。在经合组织国家,能效提高的效应超出了车辆总数缓慢增长,运输行业的燃料需求反而下降了。

到2035年,传统车辆的销售将降至总销量的1/4,而混合动力车将占主导地位。据预测,包括纯电动车在内的插电式混合动力汽车将在2035年的销售中占7%。

天然气独领风骚

BP预测,市场对天然气能源的需求持续提升,中美两国的页岩气快速增长将成为满足需求的主要动力源。

天然气需求继续稳步增加

天然气超越石油成为主导燃料

在经合组织,天然气将在2031年超过石油成为主导燃料,2035年在一次能源中占31%的比重;但在非经合组织,天然气仍将紧随煤炭和石油之后位居第三,2035年其在一次能源中的比重为24%。

从行业角度观察,交通运输行业对天然气的需求增长最为旺盛,年均增长7.3%。但从增长量来看,最大的增长还是来自工业和电力行业。

BP认为,展望期内,全球天然气的供求持平,供应预计年均增长为1.9%,2035年的总量将达到4970亿立方英尺/日。当然,填补需求增长的主要来源是页岩气。页岩气是供应增长最快的能源,年均增长6.5%,占全球天然气增长的近一半。

中国成为页岩气后起之秀

北美依旧是页岩气供应的主力军,在2016年占页岩气供应的99%,而到2035年将占70%。不过,北美之外的页岩气增长也在不断加速。中国被认为是下一个崛起的页岩气国家。中国页岩气供应增长将占全球页岩气增长的13%。2035年,中国和北美将合力贡献81%的页岩气。

在展望期内,北美的非常规气供应年均增长3.4%,高于常规气产量年均2.3%的下滑速度,因此未来20年北美“底气十足”。欧洲的非常规气增长不够“给力”,非常规气的增长速度不及需求,欧洲将日益依赖天然气进口,特别是管道气的净进口。到2035年,欧洲进口气将占总需求的51%,而目前为37%。

中国的页岩气虽然发展迅速,但2020年后才能开始大规模供应。因此,中国的管道气进口也将保持年均8%的增长率。

页岩气改变美国能源贸易结构

2012年到2035年,美国页岩气产量年均将增长4.3%,这使美国天然气产量增加45%,将引发能源市场的一系列调整。

一方面表现在市场的供应端。洞悉市场一草一木的石油公司,已经开始再次瞄准液体燃料,因为石油等液体燃料显然比廉价的天然气更有利可图。

另一方面是市场的需求端。原本依赖煤炭等能源的电力行业,发现价廉质优的页岩气更具经济效益,逐渐将页岩气作为发电的主要能源,这种趋势日益明显。此外,天然气将逐渐开始被用于交通运输业。天然气是总体燃料需求下降的运输业中增长最快的燃料。到2035年,天然气将在美国运输燃料中占8%的比重,几乎与生物燃料持平。

美国国内的天然气生产已经在页岩气革命的推动下得到振兴。到2029年,美国页岩气产量将超过常规天然气产量的历史最高水平。未来,页岩气对美国工业及日常生活的深刻改变仍将持续下去。

煤炭消费显著放缓

BP预测,2012年至2035年,全球煤炭消费增长将显著放缓,在经合组织,煤炭消费年均下滑0.9%。作为煤炭消费大国,中国煤炭的需求增长会迅速回落。与此对照,印度的需求增长仍然强劲,在展望期的最后10年,印度将取代中国成为煤炭需求增长的主要来源。

各地煤炭消费需求增速放缓

市场份额持续下降

煤炭在所有行业中的比重都有所下降。在发电领域——最大的煤炭消费行业,煤炭的比重将从2012年的43%降至2035年的37%,而可再生能源的比重将有所提高。

在工业领域,虽然煤炭自2002年以来日趋重要,但其市场份额开始被电力和天然气挤占。从长期趋势来看,煤炭在其他行业的份额也将被电力取代。

在全球层面,煤炭在一次能源中的比重将从2012年的30%降至2035年的27%。除了不包括中国、印度的非经合组织国家,煤炭在所有地区比重均下降,到2035年,尽管中国是煤炭在一次能源中占比最高的国家,但比例已经出现大幅下滑,从2012年的68%降至2035年的52%。

清洁能源消费备受青睐

总体而言,非化石燃料的增速高于能源消费的增速,不论是经合组织还是非经合组织国家。2012年至2035年,经合组织的非化石燃料在一次能源中的比重将从18%增至25%,而非经合组织将从10%增至16%。

在经合组织,电力行业的可再生能源消费以年均5.8%的速度快速增长,完全抵消了核能的下滑及水电的疲软增长。非化石燃料是经合组织能源增长的主要来源。与此同时,非经合组织的所有非化石燃料大幅增长,引领增长的是可再生能源,其次是核能和水电。到2035年,非化石燃料占非经合组织一次能源增长的24%,与石油、天然气和煤炭的比重旗鼓相当。

核能发展“原地踏步”

2012年至2035年,全球核能预计年均增长1.9%。但就其在全球一次能源需求的比重而言,核能已于2001年达到峰值,并预计不会重返历史水平。

在经合组织,随着老核电站的逐渐退役,预计核能发电量将会有所下滑,年均下降0.2%。各国严格的安全要求使核能的经济性在竞争市场中失去优势,预计新建核电站的数量将会减少。

因此,全球核能增长将由以中国为代表的非经合组织推动,年均增速5.9%。中国的新增核电将达到美国和欧盟在20世纪70年代和80年代经济的增长水平。

核能或在2030年以后出现转折开始下降。在美国和欧洲等率先采用核能技术的国家和地区,许多反应堆将达到技术退役年限,而只有少数国家计划增加新产能。即使允许延长反应堆的使用寿命,核能也很可能触顶下滑。

能源强度走低效率提高

BP预测在展望期内,各国对碳排放的限制政策将愈发严格,全球碳排放的增长速度将放慢。但是,能源使用造成的全球二氧化碳排放仍将增加29%,即年均增长1.1%,高于国际能源署建议的“450情景”(大气中温室气体长期浓度控制在450ppm二氧化碳当量)。2035年,全球排放将比1990年的水平高出近一倍。

能源强度显著下降

排放增长的主要源头是非经合组织的经济体,年均增长1.9%,而经合组织的排放继续减少,年均下降0.4%。按人均计算,中国将于2017年超过欧盟,在2033年超过经合组织平均水平,但在2035年仍远低于美国的水平。

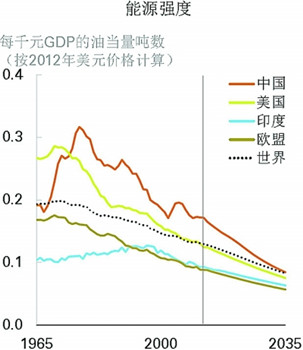

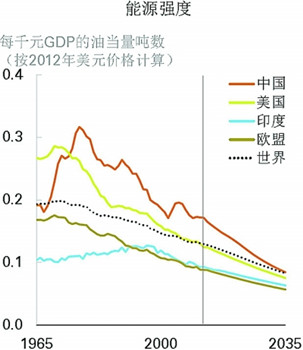

能源强度朝更低水平发展

随着经济的增长,二氧化碳排放取决于能源强度和碳强度。

能源强度指产生每单位GDP所需要的能耗,能源强度越低,能源效率也就越高。预计到2035年,全球能源强度将进一步降到36%。能源强度下降和各国趋同是市场影响力和全球竞争双重作用的结果。与此对照,碳强度下降较慢,碳强度即能源结构中的碳含量。BP预计,2012至2035年期间碳强度下降8%,年均下降0.3%,各国都呈现不同程度的下降之势。

电力行业是影响全球燃料结构的最大动力,所有燃料在该行业中相互竞争,其中煤炭和天然气之间的竞争最为显著和激烈。2012~2035年,煤炭在发电燃料中的比重从43%降至37%,而天然气的比重仍保持在21%。

不过具体来看,各地的差异很大。在北美,由于新技术的应用,该地区拥有廉价的天然气,因此电力行业对天然气更加侧重;在欧盟地区,严格的环境及碳交易制度,迫使电力行业选择更加清洁的天然气;在中国煤多气少的客观资源禀赋制约下,电力行业的选择更倾向于煤炭,不过,随着收入的提高、经济格局的调整和对更清洁燃料的青睐,这一状况将逐渐发生变化。

“碳价市场化”可抑制排放增长

能源效率的大幅提高及可再生能源在能源中的替代使用,促使未来20年能源强度和碳强度双双降低。

人类应该对能源强度的降低感到庆幸。根据对经济增长的预测,假设能源强度未出现预期下降,2035年的二氧化碳排放将比预测水平高出40%以上。

不过,通过调整燃料结构降低碳强度,促使二氧化碳减少的效果比预期稍差。主要原因在于,能源具有价格,提升能源效率能带来经济效益;如果“碳”没有价值,谁会费心降低碳强度呢?

目前,包括中国在内的部分国家开展了碳交易政策,赋予“碳”以市场价格,如果碳交易政策能在全球范围推广并实现各国的交易互通,相信碳强度会得到大幅度的改善。