近日,有报道指:飞乐音响与欧司朗旗下喜万年展开收购行动并正式签约。飞乐音响当初迫不及待率先向有意出售两大分拆业务的欧司朗伸出橄榄枝的事情,弄得几乎在业界是众所周知的,这次的签约消息出来,自然又轻易让业界再度聚焦在它的身上,但是,沸腾了一阵子,看清楚一点儿,大家又不禁冷静下来分析:不是说好欧司朗出售的业务值7-10个亿欧元的吗?飞乐音响1.49亿欧元到底买了什么呢?买这个有什么用啊?……

12月11日上海飞乐音响股份有限公司(以下简称“飞乐音响”)发布了一份《飞乐音响:重大资产购买报告书 (草案)》,里面披露了关于本次收购的诸多细节,下面这就藉此“依书直说”讲解一下,希望能为大家揭开一些疑惑。

买的就是“HavellsMalta”和“香港Exim”

该报告书草案中表示,飞乐音响拟通过全资子公司上海飞乐投资有限公司(简称“飞乐投资”)在英国设立的特殊目的载体INESA UK Limited(暂定名,简称“英国SPV”),以现金预计13,840万欧元收购Havells Malta Limited(简称“Havells Malta”、或者“HML”)经整合的80%股份;同时,又拟通过全资子公司飞乐投资以现金预计1,040万欧元收购Havells Exim Limited(简称“香港Exim”或者“Exim”)的80%股份。

以下是简单的算术题:13,840万欧元+1,040万欧元=14880万欧元,也就约等于前面提到的1.49亿欧元。所以答案是呼之欲出:飞乐音响这次买的就是“Havells Malta”和“香港Exim”。据透露,这次交易对方包括Havells India Limited(简称“HIL”)和Havells Holdings Limited(简称 “HHL”)。

HavellsMalta整合方案:资产剥离和股本调整

上面已经指出,本次交易的交易标的为Havells Malta经整合的80%股份和香港Exim的80%股份。在报告书中还提到,交易标的交割前,交易对方需完成标的公司下属不在本次收购范围的部分资产的剥离工作。当中Havells Malta整合方案包括就资产剥离和股本调整。本次资产剥离背景包括,在这次交易前,Havells Malta间接持有的4家子公司已长期经营不善,连年亏损。

这四家子公司及业务经营情况如下:

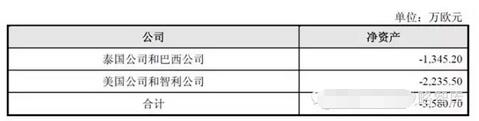

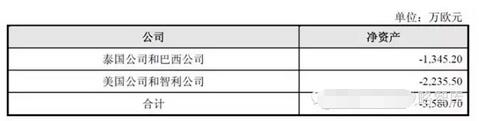

据悉,本次的交易双方同意在本次交易交割前将Havells Malta上述间接持有的4家子公司股份进行剥离(该4家公司构成的剥离资产在报告书中统称为“剥离实体”)。截至2015年6月30日,剥离实体与标的资产之间的关联方经营性及非经营性应收应付账款总额为4,267.50万欧元。剥离实体的净资产情况如下:

就在本次交易中,交易对方拟在飞乐音响同意的地区设立两个特殊目的载体(即“SPV1集团”和“SPV2集团”)。其中,SPV1集团将收购美国公司的100%股份和智利公司的100%股份;SPV2集团将收购泰国公司的100%股份和巴西公司100%的股份;以及剥离实体所欠关联方款项至多3,580.70万欧元,并保证资产剥离实施后SPV1集团和SPV2集团的股东权益综合不大于0。同时,本次交易交割日前,交易对方保证促使完成上述资产剥离事宜。除上述资产和业务外,本次交易完成后,HML将持有原Havells喜万年的全部资产和业务。

吞下这家“百年老店”有何好处?

根据资料显示,喜万年的品牌始创于1901年,至今已有100多年历史,在全球31个国家拥有本地化的团队,运营管理当地的业务。Havells喜万年拥有强大的销售及经销商渠道:全球拥有500多名销售人员,以本土化的方式维持当地的客户关系。并拥有由6000多名经销商组成的分销网络,销售网络分布在全球48个国家,贡献了超过60%的销售收入。

在生产方面,Havells喜万年拥有7处生产厂房,能更快速地为当地市场提供产品。此外,Havells喜万年在巴黎近郊建有面积达3.8万平方米的物流中心,以提升整个欧洲区域供应链的运转效率,并于美国及墨西哥建有组装中心,以提升美洲区供应链的运转效率。

而作为HML的下属经营实体,Havells喜万年旗下共有3个品牌,分别是Sylvania、Lumiance和Concord。其中Sylvania品牌拥有114年历史,拥有丰富的产品线以及长期以来备受好评的经典灯具产品系列,是世界上最受认可的的灯具及照明设备品牌之一;Lumiance拥有81年历史,可提供800多种用于商店、办公大楼、高档酒店以及餐厅的灯具产品;Concord也是欧洲首屈一指的建筑照明品牌,旗下产品在美术馆、博物馆与奢侈品商店应用广泛并备受好评,获得多次业界著名奖项。

飞乐音响方面认为,这次交易的背景意义,是基于国家政策鼓励境内企业海外并购,加上外延式并购和布局海外市场是飞乐音响实现“成为中国一流照明企业”愿景的战略选择,当然还有Havells喜万年在全球市场具有突出的竞争优势。

而对于交易的目的,飞乐音响在报告书中就明确表示,本次交易将成为公司实现全球化布局的重要举措。

首先,Havells喜万年将提供强大的品牌优势和销售渠道。通过本次跨境并购交易,公司将拥有上述产品品牌、销售渠道和生产基地,极大的地提升丰富公司品牌影响力、拓宽市场销售渠道和提高生产能力,有利于公司快速进入欧洲、美洲和其他亚洲国家市场,使得公司业务进一步多元化全球化。

其次是有助实现外延式发展,丰富产品品牌、市场渠道和生产基地。飞乐音响寄望本次收购完成后,可进一步深入了解海外照明行业的市场环境、经营环境、法律环境,进一步丰富海外并购和跨国企业管理经验。另外也坦承,将会以本次并购作为起点,持续推动公司在全球范围内的战略布局,逐步通过外延并购成为全球化照明企业,使得内生主业与外延并购实现的利润同步高速增长。

最后是能发挥优势互补和协同效应,提升公司整体竞争力。据介绍,鉴于飞乐音响与标的公司主营业务均涉及照明设备及解决方案,本次交易除了是实现发展战略的重要举措,也有利于与标的公司在市场和渠道、产品和技术、人力资源和管理经验等方面形成优势互补。双方的合作可以实现资源共享、技术融合,从而发挥良好的协同效应,提高飞乐音响整体的市场竞争力和品牌影响力。良好的协同效应,将进一步在全球范围内扩大飞乐音响市场份额,有效提升经营业绩,以及给股东带来更好地回报。