煤炭市场概览

自2000年以来,中国一直是推动全球煤炭使用增长的主要力量。近期其使用量出现显著放缓,由此带来全球煤炭需求增速刹车。2015年上半年,全球煤炭市场主要的先行指标(包括各国煤炭需求总量、产量和贸易的原始数据)呈下降趋势,表明产能过剩,煤炭价格可能连续第四年出现下跌。自2011年(彼时中国十二五规划出台,引发了更为热烈的关于限制全球平均温度上升幅度低于2℃的讨论),《全球能源展望》报告开始尤为关注煤炭市场,并强调煤炭市场正处于决定性的转折点。在所有化石燃料中,煤炭市场在不同情境下的发展前景差别将会最大,造成这一结果的主要原因是中国。

三种情境下煤炭市场发展趋势分析

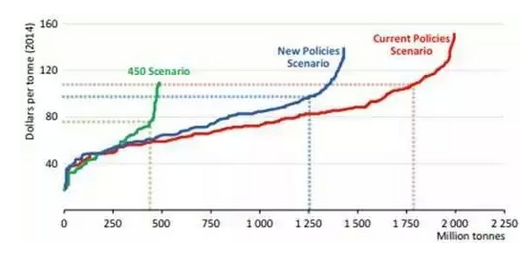

IEA设置了三种不同的情境对煤炭供需关系及价格走势进行预测:新政策情境(New Policies Scenario)考虑了截至2015年的全球能源政策、巴黎气候大会各国提交的国家自主贡献以及其他已经声明过的政策意向。当前政策情境(The Current Policies Scenario)只考虑了截至2015年中的全球能源政策。还有450情境(450 Scenario),在此情境下假设最新的节能减排技术将在商业尺度得到大规模应用以使2℃的气候目标能够达成。

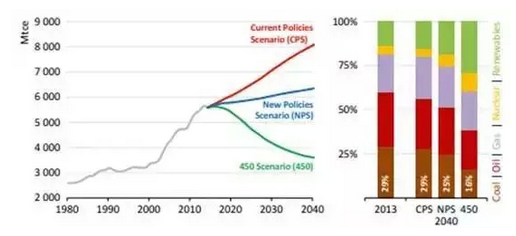

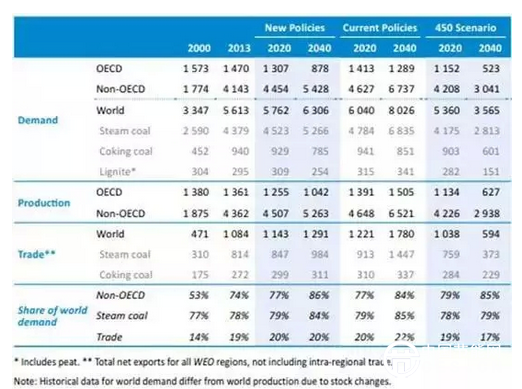

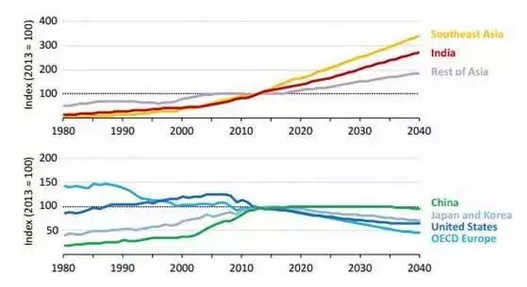

在新政策情境下,全球煤炭需求在2013年至2040年将增长12%,达到63亿吨标煤。预计平均年增长率将出现显著的放缓,仅为0.4%,与过去25年2.4%的平均年增长率形成明显对比,而在过去十年中这一数值高达4.1%。虽然2030年后,煤炭作为全球最大的发电原料将会被可再生资源所取代,但到2040年,煤炭仍是30%的全球电力的来源。到2040年,全球不到5%的燃煤发电将应用碳捕捉技术的设备。煤炭在能源市场中的占比从目前的29%下降至2040年的25%左右,仍然是能源结构中第二大重要的燃料。展望中,全球煤炭需求增长出现放缓是OECD国家煤炭使用量下降40%的预期、中国煤炭需求趋于平缓以及印度、东南亚国家需求的强劲增长等因素共同影响的结果。

图1:不同情境下全球煤炭需求与煤炭在一次能源需求中的占比预测

在当前政策情境下,全球煤炭需求将更为迅速的扩张,增长率达到年均1.3%,到2040年将比新政策情境下高出40%。虽然煤炭需求在这种情境中仍然坚挺,但增幅仅为过去25年的一半,说明近期能源市场发生着明显的变化。煤炭2030年将取代石油成为全球最主要的燃料,且仍然是电力生产的主要原料。全球煤炭需求增长集中于非OECD国家,印度、中国和东南亚合计占据需求增长的大约85%。OECD国家的煤炭使用量将继续减少,到2040年仅占全球煤炭总需求的15%。同时,动力煤覆盖了几乎所有的煤炭增长需求,褐煤贡献较少,而炼焦煤需求到2040年将下降10%。在2013至2040年期间,全球煤炭贸易平均每年将增长1.9%,较全球使用情况增长更快,这是因为主要的煤炭需求国本国的生产已无法赶上国内迅速扩张的需求。

在450情境下,全球煤炭需求将在2025年前达到峰值,接着将下降33%回到20世纪早期的使用水平。煤炭使用量的巨大减少归因于全球各国政府——尤其是中国和OECD国家,为了有超过50%的概率长期保持全球平均气温增长低于2°C而对能源结构的调整。到2040年,煤炭仅占全球能源结构的16%,提供电力产出的12%。碳捕捉技术将在对减少燃煤发电过程中的CO2排放量起重要作用,将有四分之三的以煤炭为来源的电力应用碳捕捉技术。碳捕捉技术带来了工业过程实质性的进展,在展望期内累积的CO2排放量中有10%将会被捕获并储存。发电领域内大量脱碳能源将取代动力煤和褐煤,而炼焦煤在工业应用中可替代性较小,其下降幅度将比较有限。因此,IEA认为到2040年炼焦煤的全球贸易较目前仅下跌15%,而动力煤贸易则会下降一半以上。绝大部分煤炭产量的减少发生在中国、美国、印度尼西亚、俄罗斯和澳大利亚,这反映了全球煤炭贸易和需求的变化。

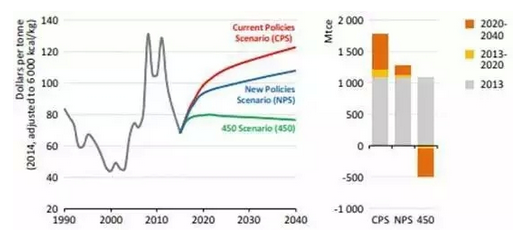

图2:不同情境下OECD平均进口动力煤价格与全球煤炭贸易

总结:

煤炭价格目前低于边际生产者生产成本,在三种方案中,随着市场目前的产能过剩逐步化解,之后的煤炭价格(包括运输费用)都将提高,并最终由供给的边际成本决定。

中期来看,OECD国家动力煤的平均进口价格在新政策情境和当前政策情境下比较相似。2020年后,价格将明显分化,到2040年,新政策情境下,煤价将达到110美元/吨(以2014年美元价值计算),而在当前政策情境下为125美元/吨。

450情境下,长期来看,煤炭价格的区别将会更大,因为强化控制气候变化的行动将会对全球煤炭需求和贸易产生巨大影响,不过这一区别在中期就已显现。在展望期内,煤矿企业优胜劣汰,OECD国家动力煤平均进口价格将保持平稳,大约在80美元/吨。三种情境下,450情境下的预期价格最低,市场中动力煤出口的边际成本也最低。

图3:2040年不同情境下边际离岸价格与全球海运动力煤贸易市场容量

图4:新政策情境下关键区域的煤炭需求变化

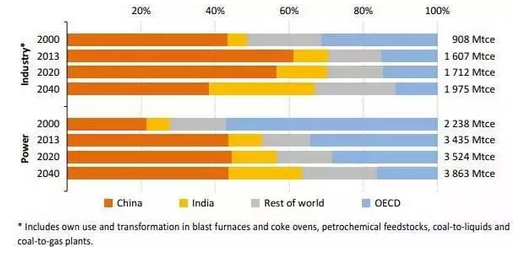

从不同领域来看,煤炭在电力部分(大约60%)和工业应用(30%)中的重要性在展望期内相对稳定。发电用煤方面,到2040年,非OECD国家的煤炭用量上升60%,占据全球用量的85%,而OECD国家出现下降。印度、东南亚和中国是非OECD国家电力用煤方面预期增长的主要来源,到2040年,中国电力用煤开始平稳,印度将占据全球发电耗煤量的近五分之一。全球工业煤炭用量在2013年至2040年间将达到3.70亿吨标煤,仅比发电用煤低15%。目前非OECD国家使用了全球工业用煤的85%,这一份额今后将会进一步上升。到2040年,印度的占比由10%左右上升至30%。在经济结构调整的影响下,中国工业煤炭需求在2020年后就会开始显著下降,到2040年在全球工业用煤使用中占比由60%左右下降至40%。

图5:新政策情境下关键领域和地区煤炭需求预测

煤炭是所有化石燃料中储备最丰富的,且储备地理位置分散,各大洲都有相当的储量,这意味着煤炭并不受地缘政治紧张局势导致的能源安全问题影响。勘探技术先进的美国拥有超过全球煤炭储量的四分之一,同时俄罗斯(17%)、中国(13%)、澳大利亚(11%)、印度(9%)和欧盟(8%)同样具有充足的储量。

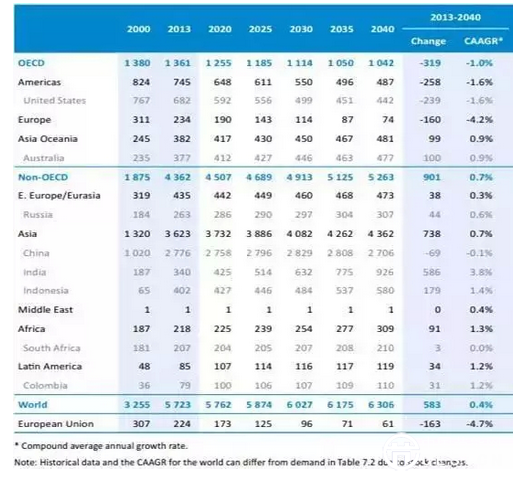

未来全球煤炭生产将适度增长,从大约2013年的57.25亿吨标煤升至2040年的63.10亿吨标煤——年增长率相当于0.4%。中期来看,随着煤炭公司关闭矿厂、调整经营状况,目前的产能过剩将逐步改变。在展望期中,美国是单个国家中煤炭产量下降最多的国家,持续而显著的产能缩减导致其产出暴跌2.40亿吨标煤,此外,欧盟的产量将会暴跌超过70%。澳大利亚是到2040年期间欧盟国家中唯一煤炭产量上升的国家,其充足的出口需求导致产量上升近30%。

新政策情境下煤炭市场趋势分析

新政策情境是IEA设定的中心情境,报告对这一情境下煤炭市场的需求、供给、贸易和价格四方面分别予以详细阐述。

需求方面

从地区来看,2007年,OECD的煤炭需求达到顶峰,为16.70亿吨标煤,煤炭在当地能源结构中占21%,电力原料中占37%。在发电领域煤炭使用量今后将持续下降,到2040年甚至较目前的水平下降了近一半,届时,煤炭仅占OECD主要能源的12%,发电原料的16%。非OECD国家在全球需求中的比例由2000年的53%上升至目前的74%,到2040年这一数据将达到86%。未来几年内印度煤炭需求将会增至近三倍,追上美国成为全球第二大煤炭消费国。东南亚国家的煤炭需求将会出现更快的年增速,到2040年,他们将取代美国成为全球第三大煤炭需求中心。作为全球最大的煤炭消费国,中国的需求可能会趋于平稳并在2030年后走向长期的缓慢衰退,到2040年,中国在全球煤炭用量中占比将从目前的52%下降至45%。

展望期内非OECD国家大多将经历不同程度的煤炭产量上升。中国的产量在2030年代初期持续增长,之后将与国内煤炭需求保持同步,出现缓慢下降。印度是全球煤炭产量扩张主要的推动力,其需求的增长将导致产量增长超过2.5倍。印度尼西亚增长的产量仅次于印度,到2040年将增长1.80亿吨标煤达到总产量5.80亿吨标煤。

表2:新政策情境下各地区煤炭产量

贸易情况

尽管煤炭贸易在过去十年翻了一倍,但目前仍只有煤炭总产量的19%在贸易,远少于全球石油贸易量占总产量的45%。新政策情境下,煤炭贸易量将上升约20%,从2013年10.85亿吨标煤上升至2040年的12.90亿吨标煤,参与贸易的煤炭量在总产量中的比值将轻微上升至20%。

在本世纪初,亚太地区在区域性煤炭贸易市场中的份额占据总煤炭贸易不到一半,目前上升至68%,在展望期内将巩固其在全球煤炭贸易市场中的主导地位,到2040年将占进口市场的近80%。作为目前全球上最大的进口国,中国的净进口最终将出现超过50%的下降,2040年跌至1.20亿吨标煤。印度将超过日本、欧盟和中国,成为全球最大的煤炭进口国,2040年将进口超过4亿吨标煤,其中,炼焦煤主要来源于澳大利亚和莫桑比克,动力煤主要来源于印度尼西亚、澳大利亚和南非。东南亚的进口量从2013年的0.50亿吨标煤将增加至2040年的1.9亿吨标煤。

图6:新政策情境下不同煤炭种类的主要净进口国

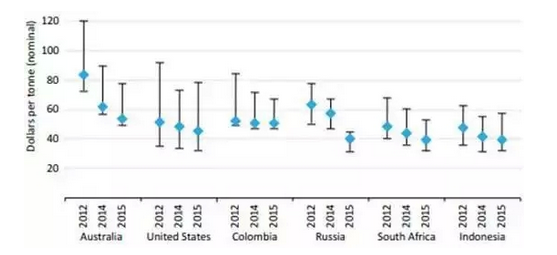

煤炭价格与成本

全球煤炭储备充足,开发煤矿的成本适中。因此,影响煤价的关键因素是产量和运输成本的变化,也就是现金成本(通过关闭煤矿可以避免的开销)。总的来看,决定价格的煤矿通常是较老、较小的矿井,他们已经收回了资金成本,几乎仅依据可变成本来进行生产决策。可变生产成本随着时间变化,受到如增加工资,柴油机、钢铁、电力和炸药等关键生产投入的价格变化等因素的影响。此外,外汇汇率也会对煤价产生巨大影响。

由于市场产能过剩,2014年国际动力煤价格低于80美元/吨,跌至20世纪中期的价格水平。作为回应,煤炭产业自2012年底缩减年产量至大约3.30亿吨标煤。随着全球供需平衡,动力煤价格预计在中期将会反弹,到2040年将达到约110美元/吨。届时价格将再次主要由边际供应成本决定。在较长的时间内,开采过程中能源价格和实际工资的提高,与地质恶化和更边远的开发一起将推动煤炭供应成本上升。技术进步和效率提高将中和这些影响,但展望期内,煤炭供应成本仍将适度上升。

煤炭价格区域性变化始终存在。拥有巨大低成本煤炭储备的国家平均煤价明显低于国际煤价,如美国。2040年美国的煤炭消费者平均支付70美元/吨,这一价钱在2014年为60美元/吨。印度同样从获得低成本煤炭中受益,但消费者支付的平均价格增长显著,从目前的65美元/吨上升至2040年的90美元/吨。因为印度煤炭开采企业迅速扩大产量(包括通过增加地下煤矿的份额),他们的开采变得更困难,代价也更昂贵。尽管生产力显著改进,印度的工资随着经济发展迅速增加,将加大劳动密集型煤炭开采业的压力。中国南部沿海地区存在大量本国和进口煤价套利者,当地煤炭供给边际成本也就是当地的煤价为全球煤价设定了上限。2040年,中国沿海煤价将从2014年的90美元/吨上升至110美元/吨,而中国北方和东北地区,很多发电厂和工厂坐落于煤矿附近,使用的煤炭更为廉价。

最后,各地大气和污染政策、中国煤炭需求预期的变化和印度产量增长情况是影响煤炭市场的关键不确定因素。中国的需求可能出现下降而非走向平稳,或者印度强烈要求自给自足将会导致煤炭进口情况倒退。其中的任何一种情况发生都可能会使世界煤炭市场走向长时间的低迷,但反方向的变化也有可能发生。